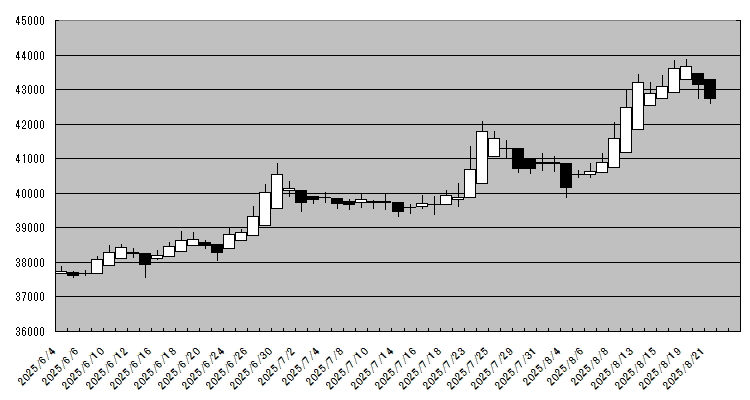

2025年8月21日、日経平均株価は42,610円17銭で取引を終えた。

前日の陰転に続き2日連続で平均足は陰線を描き、これまでの力強い上昇トレンドが一服している。

短期的な調整局面に入ったとの見方が強まる中、フィボナッチ水準や移動平均線、加えて世界経済の動向を踏まえた業種別の展望が注目される局面だ。

日足の平均足が示す短期の調整シグナル

8月21日の日足平均足は、始値43,284円に対して終値42,720円と陰線を形成し、下値は42,564円にまで達した。

2日連続の陰線は、短期的な過熱感が後退している証左といえる。

ATR(14)は652円と高水準を維持しており、ボラティリティの高まりが続いていることから、短期の乱高下には警戒が必要だ。

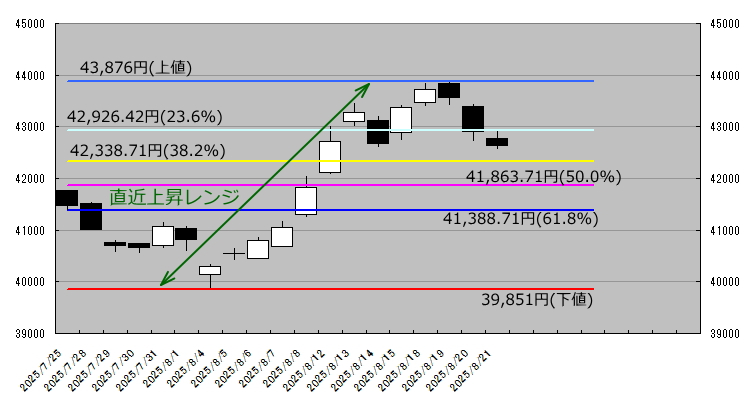

直近スイングの高値43,876円と安値39,851円を基準としたフィボナッチ分析では、23.6%戻し水準が42,926円を突破し、38.2%戻しの42,338円を意識する動きとなっている。

38.2%戻しの42,338円が射程に入っており、その下は50%の41,863.5円と42,000をはさんだ攻防が想定される。

週足でみる長期トレンドの持続性

週足ベースでは、21週続いた上昇基調の後に陰転を示している。

高値は43,876円、安値は42,564円とやや広い値幅を形成し、13週移動平均は40,105円と依然として上昇トレンドを維持している。

長期トレンドそのものは上向きを保っているが、短期的な調整が続けば40,000円台前半での押し目形成がシナリオとして浮上する。

これまでの強気相場を支えてきた資金フローが一時的に冷却される局面と見るべきだろう。

ファンダメンタル分析:経済環境の変化

米国市場ではFRBの利下げ期待が根強く、長期金利の低下がハイテク株を中心に支援材料となっている。

日本国内では円安基調が続き、輸出関連企業の業績押し上げ要因となる一方、原材料コスト増が小売やサービス業の収益を圧迫している。

政府の追加経済対策や補正予算の行方が市場の安心材料となるかが焦点だ。

一方で中国経済の減速懸念は依然として根強く、鉄鋼や化学など素材産業の先行きには不透明感が残る。

外需依存度の高い企業は、海外景気の変動に一層敏感に反応するだろう。

業種別の現況と株価予測

業種別に見ると、半導体やAI関連を中心としたハイテク株は堅調で、中期的な成長期待は揺らいでいない。

自動車株は円安メリットを享受しながらも、世界的なEVシフトの中で競争激化がリスク要因となる。

金融株は国内金利の上昇期待が追い風で底堅さを維持している。

一方、小売や外食など消費関連株は円安による輸入コスト増と個人消費の伸び悩みが重石となっており、相対的に弱い動きを示している。

商社株は資源価格の動向次第で振れ幅が大きく、短期的なリスク管理が求められる局面だ。

今後の相場展望と戦略

短期的には42,300円前後を下値としてもみ合う可能性が高く、41,000円台前半にかけての押し目形成を視野に入れる必要がある。

ただし移動平均線の上昇トレンドや長期的な資金流入を踏まえれば、大局的な強気相場は維持されると考えられる。

投資戦略としては、押し目局面での成長セクター中心の拾いが有効であり、特に半導体・AI関連株や資源エネルギー株は中期的な有望候補として注目に値するだろう。

(外部リンク)Google finance(グーグルファイナンス)日経平均株価